税收筹划又称为纳税筹划或合理避税,是指企业为实现价值最大化或股东权益最大化,在法律法规许可的范围内,自行或委托代理人,通过对经营、投资、理财等事项的安排和策划,以充分利用税法所提供的包括减免税在内的一切优惠,对多种纳税方案进行优化选择的一种财务管理活动。

最新的《IMA管理会计能力素质框架》中专设有“税务合规及税收筹划”这一能力要求。结合作者自身经验来看,随着金税三期系统越来越完善、“银税互动”推广、个人所得税法修订、国地税合并等一系列税收环境的变化,企业税务合规性的要求进一步提高。在新的环境下,“税务合规及税收筹划”已不仅仅是管理会计师应该掌握的能力,而是必须掌握的能力。

税收筹划非常必要

企业毛利润率的高低可以反映企业的竞争力及企业成本管理的能力,而衡量一家企业在期间内经营效益的主要指标往往是净利润,企业的税收支出会直接影响到净利润水平。如,一家制造企业本年度的税前营业利润为1,000万元,这家企业需要承担的税负为多少?粗略计算,首先,企业需缴纳增值税130万元(不包括人员工资支出等没有进项税可抵扣的费用支出);其次,需缴纳250万元的企业所得税。这是公司层面两项最大的税收支出。从个人层面看,剩余利润分配到股东个人,还需缴纳20%的个人所得税。如此加总,应缴税额占到税前营业利润的一半多,这还没有算上附加税、房产税等其他税种以及纳税调整内容情况下的税额。

依法纳税是企业公民应该承担的义务,但也可以看出,税收成本过高,对企业经营来说是不小的考验。那么,企业是否可以以及如何才能在合法合规的情况下减轻这部分成本呢?

传统上,最常见、最直接的税收筹划方式就是运用国家税收优惠政策。例如申请高新企业认定的,可将企业所得税税率降到15%;软件行业、集成电路行业企业申请双软企业认定的,可享受相应的企业所得税、增值税等优惠;以及2019年推出的小型微利企业所得税减免政策等,都可以在一定程度上或者说极大程度上减轻企业的纳税成本。

但是这些税收优惠政策具有针对性,只有企业符合了相关条件才能享受到。那么,其他企业又该采取哪些措施来减轻自身的纳税成本呢?让我们从管理会计思维理念出发进行税收筹划。

税收筹划分析

在展开介绍之前,首先要树立以下两方面的理念:

■管理会计思维下的税收筹划不只是财务部门的事情,而是从公司股权结构到具体经营流程的整体规划,所以必须要得到企业管理层的支持以及各部门的配合。

■管理会计思维下的税收筹划不能仅用静态思维和历史数据做支持,还需考虑企业未来几年的战略规划,甚至可能会从根本上改变一家企业现有的组织结构、业务流程及管理模式。

这里需要特别指出的是,税收筹划中的一个重要理念是业务拆分,而业务拆分会涉及到公司组织结构的调整。企业一般存在着战略的前导性和组织结构的滞后性现象,一家企业的组织结构与其发展及经营战略的匹配程度,往往会影响到企业战略实施的效果。深度税收筹划要求企业提前变更组织结构,所以需要结合企业未来几年的战略进行规划。

这是一个真实案例:一家从事空调销售及安装的公司,年应纳税所得额约800万元,其中归属于空调安装的应纳税所得额约200万元。未进行税收筹划、拆分业务之前,该公司每年需缴纳近200万元的企业所得税,另外空调安装收入需按照13%税率缴纳增值税。进行税收筹划后,将公司的销售和安装业务拆分开来,单独成立一家小规模公司负责空调安装。因小规模公司享受小微企业税收优惠政策,该公司的企业所得税下降至165万元,另外空调安装部分收入的增值税率也从13%降到了3%。

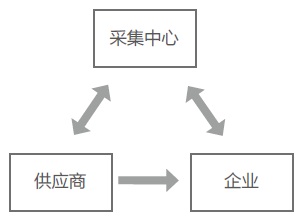

以上为混合销售的小型企业,如果换成一家年销售上亿甚至几十亿元的大型企业,又该如何进行税收筹划呢?来看这样一个模型:

这一模型在业内被称为三角贸易架构,许多大型企业如阿里巴巴、苏宁易购、华润等都已在运用。为何这一模型如此受青睐?关键点在于集采中心的位置设立。基本上,集采中心都会设置在出台了地方性税收优惠政策的地区,然后利用内部转移定价方法,将一家公司的不同业务拆分成不同地区的子孙公司。合并报表中的整体营业利润不受企业组织结构改变的影响,但因子孙公司可同时享受公司规模变小及地方税收优惠政策带来的双重收益,从而大大减轻了原企业的成本。

这是作者工作中遇到的另一真实案例:X公司是一家传统制造企业,主要从事钢制品及工槽的研发、制造、销售,产品一小部分自产,大部分外购或委托加工。企业年销售额约8,000万元,毛利润率约为30%,年应纳税所得额约1,500万元。未进行税收筹划之前,企业至少需缴纳企业所得税375万元,如果股东决定分配这部分盈利的80%,还需缴纳180万元的个人所得税,如此一来,仅这两项所得税(共555万元)就占到销售额的6.9%。

经过税收筹划后,X公司在某园区设立了一家商贸公司,为核定征收的合伙企业(公司股东与高管合伙成立),将X公司原本需外购的成品和材料统一由这家商贸公司购进,然后再由其按内部转移定价标准卖给X公司。X公司仅保留对外销售及少量临时性生产业务,应纳税所得额也从1,500万元降到了300万元以下,企业所得税税率从25%降到了8.3%;而留在商贸公司的税前营业利润按核定应税所得率5%缴纳个人所得税。合理的税收筹划将X公司的税收成本从占销售额的6.9%降到了4.5%,同时还通过合伙企业不同于有限公司的组织结构解决了股东分红问题。

总结

三角贸易架构几乎可以应用于所有生产加工制造企业。这一架构模型摆脱了常规思维,是结合企业实际业务而诞生的一种新的筹划思路。这与管理会计所提倡的“业财融合”思想不谋而合,也是阿米巴模式的一种拓展应用——从阿米巴公司内部单位化机制转而成为通过在外部设立子公司的形式进行管理,从而可以更深层次地为企业进行税收筹划。

除此之外,还有很多其他更具体、更复杂的税务筹划模型。但总体而言,税务筹划要结合企业所在的具体行业、企业目前的经营状况甚至于企业未来的战略布局进行分析,才能设计出可以落地且行之有效的税收筹划方案。

在税收筹划方案的设计执行过程中,以下三方面需要着重强调:

1.整个税收筹划过程的核心要点是合法合规及风险可控;

2.要保证整个税收筹划过程所涉及业务的真实性、完整性和有效性;

3.要保证整个税收筹划过程所涉及增值税上下游链条的完整性,杜绝虚开发票行为。

值得一提的是,税收筹划过程让我联想到了管理会计中关于企业选择外购还是自制方案的内容。如果将税收考虑进去,那就不仅仅是从单位边际贡献及沉没成本来考虑,而将赋予这部分内容新的思考。

有道无术,术尚可求也;有术无道,则止于术。管理会计视角下的税收筹划不只要求我们懂财务,还要懂业务,将税务知识和企业实际业务相结合,在企业筹资决策、投资决策、资金运营、利润分配阶段加以运用,从而真正为企业创造价值。

汪小波,CMA,任职于中鸿税务师事务所有限公司,从事企业税收筹划工作。