企业在持续经营中,经常会出现资金保有量超过其所必需资金的情况。理性的企业经营者,一般会在企业资金利用最大化与稳健经营之间找到某种平衡。一方面,企业为追求企业利润最大化,会尽可能将企业资金利用到极致;另一方面,基于稳健经营的需要,只要不是资金严重短缺,企业都会主动保有一定的财务冗余,以应对各种突发或紧急需求。为实现企业价值增值目标,研究如何有效规划并做好财务冗余管理具有较强的现实意义。

本文拟从产品生命周期理论视角对企业财务冗余进行全新论述,并结合财务冗余形成和运行机制对财务冗余管理提出建议。

产品生命周期对财务冗余形成的影响

财务冗余,不论是过多的流动性财务留存(又称现金冗余),还是预留的负债能力(又称负债冗余),描述的都是企业在资金筹集上处于某种宽松状态。要么是企业自有资金超过了内部实际需求量,要么是企业还有富余的对外举债能力。

拥有核心产品是企业赖以生存和发展的根本,企业生产经营都是围绕着产品在展开。Raymond Vernon(1966)提出产品生命周期理论,认为典型的产品生命周期一般可分为四个阶段,即初创阶段、成长阶段、成熟阶段和衰退阶段。产品所处生命周期的阶段不同,企业就会有不同的融资需求(胡吉亚,2015)。基于不同的融资需求,相应地就会形成不同的企业财务状态。企业因其产品所处的行业及发展阶段不同,形成财务冗余的机会也不尽相同。

为便于论述,我们将对对象企业的研究分两步进行,第一步,先设定某种简化状态,即假设企业只生产某单一产品;第二步是基于现实情况,即企业同时生产多种产品。

(一)简化状态

简化状态下,我们假定企业只生产某单一产品。产品处于生命周期的哪个发展阶段,企业就处于相应产业发展的哪个阶段。

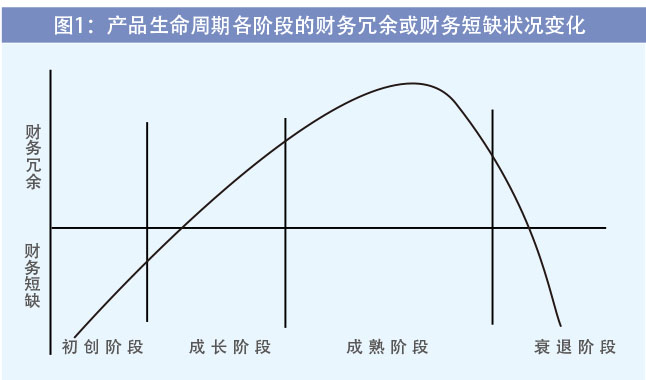

1.初创阶段

也称为幼稚阶段,此时产品处于萌芽阶段。企业需要大量的资金投入用于研发及市场开拓,但与迫切的资金需求形成鲜明对比的是:一方面,产品市场尚未打开,企业无法形成稳定的收益来源,无法实现自我盈利积累;另一方面,由于缺乏稳定的盈利支持,企业也无法从外部取得借款。应对初创阶段的资金需求,企业最有效的途径就是股东(或风投)的投入。但此类资金的注入,一般都是需要企业提供明确的资金需求及使用计划且是分阶段投入的,此时,企业更多是处于“资金需求紧张,借贷无门”的状态,基本没有形成财务冗余的可能。

2.成长阶段

跨过初创阶段,产品进入成长阶段,即扩张阶段。此阶段,随着产品市场认知度的提高,产品发展趋于稳定,产品规模迅速扩大。随着企业开始有所盈利,企业内部资金也开始逐渐积累。同时,因为有盈利做保障以及市场可预期,企业对外融资更为顺畅。此阶段,企业经历的是一种从无财务冗余向略有财务冗余的转化过程,大体情形是:成长阶段初期,无财务冗余;成长阶段中期,财务基本平衡;成长阶段后期,形成一定规模的财务冗余。

3.成熟阶段

这一阶段,企业盈利能力非常强。一方面,在满足再生产投入需求之余,企业还会形成大量的资金积累;另一方面,由于多数成熟期的企业都有良好的盈利表现,具备很强的资本市场融资能力,向外借贷相对容易却可能却无借贷的实际需求。此阶段,企业财务冗余状态将非常明显,如何减少财务冗余是企业面临的重点问题。

4.衰退阶段

此阶段,市场供过于求,企业生产能力大量闲置,新产品及大量替代品出现,行业内多数企业的正常利润都大幅度下降,大批企业退出这一领域。而企业也将经历从财务冗余向财务短缺的转化过程。在衰退阶段初期,产品可能略有盈利,有些企业因无更好的投资机会,只能将更多的资金保留在企业,被动形成了一定财务冗余;而到了衰退阶段中后期,产品已几无盈利可能,企业将陷入资金匮乏的境地。此时,企业在资金需求上,只能寄希望于投机者或是那些追逐高收益的风险投资者,多数衰退阶段的企业已丧失获取所需资金的能力。

综合以上,产品生命周期各阶段企业财务状况存在明显差异,相应形成的财务冗余或财务短缺情形也不尽相同,具体参见图1所示。

(二)现实情况

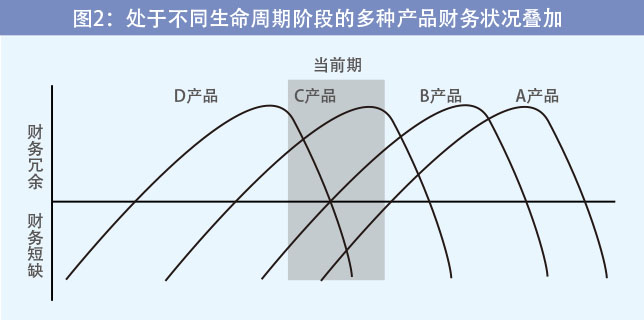

现实情况下,一家企业可能会同时生产多种产品,而不同的产品处于产品生命周期的不同阶段。为便于研究,我们假设,某企业同时生产ABCD四种产品,A产品处于初创阶段,B产品处于成长阶段,C产品处于成熟阶段,D产品处于衰退阶段。

基于简化状态下的分析结果,相关的财务状况分别是:处于初创阶段的A产品没有财务冗余;处于成长阶段的B产品,可能是财务短缺向财务冗余过渡的某种情形;处于成熟阶段的C产品,可能是财务冗余量极大的情形;处于衰退阶段的D产品,可能是财务冗余向财务短缺过渡的某种情形。

企业同时生产以上4种产品时,财务状况就是以上4种产品相关财务状况的叠加。此时,企业整体的财务冗余状态需要综合各类产品的财务状况进行评判。如果处于财务冗余状态产品保有的财务冗余量大于处于财务短缺状态产品所需补充的资金需求,则企业整体处于财务冗余状态,反之,则处于财务短缺状态。参见图2所示。

产品生命周期对财务冗余运行的影响

从以上论述可发现,产品所处生命周期阶段不同,财务冗余内在形成机制也存在明显差异。从产品生命周期理论视角,有关财务冗余运行具有以下特点:

(一)财务冗余与产品生命周期是相互交织、相互影响的

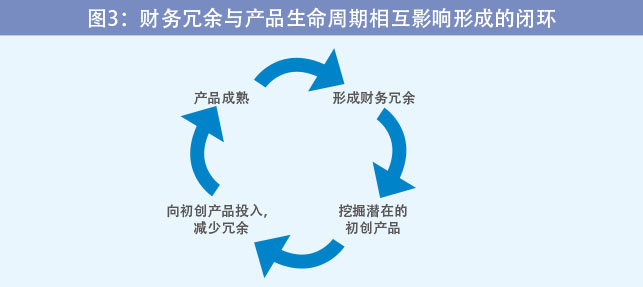

对于主要产品处于初创阶段的企业而言,其本身不太可能产生财务冗余,而能调剂出大量财务冗余的企业一定是拥有处于产品生命周期成长阶段中后期或成熟阶段产品的企业。实证揭示的财务冗余促进企业绩效提升的逻辑关系,很大程度是因为这些样本企业预见到了其现有主导产品将会被更新换代,而提前将处于产品生命周期成长阶段或成熟阶段产品所形成的财务冗余向初创阶段的产品进行了转移。财务冗余运行的逻辑是,企业将现有成熟产品形成的财务冗余向潜在的初创产品转移,以期通过实现初创产品成功向成长和成熟阶段转化,形成未来的成熟产品(提升企业未来绩效)。企业财务冗余运行管理受产品生命周期影响,财务冗余与产品生命周期相互交织、相互影响,形成闭环。参见图3所示。

(二)财务冗余与产品生命周期相关,而与企业绩效并无必然的关系

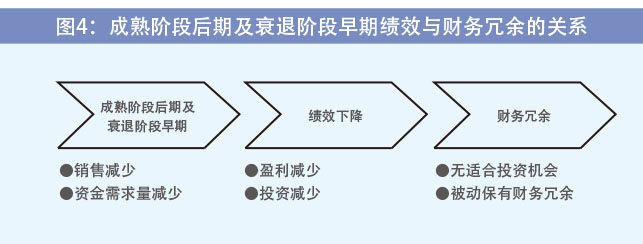

基于代理理论,有关财务冗余对企业绩效有负面作用实证,揭示的只是某一种可能的关系,即代理理论所认为的,管理层为满足控制权私利而有意囤积冗余,诱发代理成本,损害了公司价值。但基于产品生命周期理论的逻辑推演,还存在其他更多的可能。如,企业产品处于成熟阶段后期及衰退阶段早期,由于缺乏合适的投资机会,企业只能被动保有过多的现金及现金等价物。处于此阶段的企业不进行扩张,可能才是最理性的选择。当产品处于成熟阶段后期及衰退阶段早期,尽管此时企业绩效表面还过得去,但已进入明显下降阶段。此时财务冗余与企业绩效之间的关系,很可能不是 “因为企业保留了过多财务冗余而导致企业绩效不好”,真正的原因只是因为处于这个阶段的企业绩效本身就存在向坏的趋势,进而导致了企业财务冗余的存在(如图4)。如果实证选择此类企业作为样本进行研究,则颠倒了因果关系,会得出财务冗余与企业绩效存在负相关的结论。

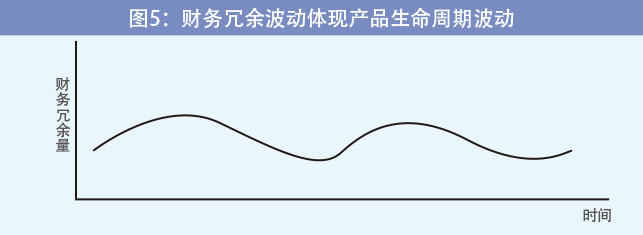

(三)财务冗余随着产品生命周期波动而波动,而非随着企业绩效波动

尽管企业(产品)处于成长或成熟阶段时会形成财务冗余,但当且只当企业存在有较好的潜在初期产品时,企业才有机会运用并减少财务冗余。其基本逻辑是:企业现行成熟产品形成财务冗余——企业投资潜在产品减少财务冗余(以期培育今后的成熟产品)。正常情况下,作为企业对财务冗余动态化管理的一种体现,企业财务冗余量呈现出一种波浪式的变化趋势(参见图5),且这种波动是随着产品生命周期波动而波动,而非随着企业绩效波动。而且波浪的波峰波谷和波动周期的变化,会因企业不同、因企业所处时期不同而有较大的不同。

企业不论绩效好坏都有可能形成财务冗余,财务冗余的产生及消长是随产品生命周期波动而波动的。企业只有真正理解了这一点,才能从深层次、从源头充分把握住财务冗余与企业产品生命周期的内在本质性联系,提升财务冗余管理能力。

黄伟亚,管理学博士,九江学院会计学院副教授。